![图片[1]|网格策略在商品期货市场的应用与可行性分析](https://academy.qmfquant.com/wp-content/uploads/2024/12/20241204180538376-20240619151656822-image-1024x132-1.png)

本文探讨了网格交易策略在商品期货市场中的应用,特别是在螺纹钢期货市场的可行性。通过设计基于市场波动的自动化交易策略,详细分析了该策略的原理、实施方法、风险控制以及优势,并结合螺纹钢期货市场的具体特点进行了深入研究。考虑了手续费、滑点、保证金要求等实际交易成本,评估了该策略在不同市场条件下的表现。回测结果显示,网格策略在螺纹钢期货市场中实现了显著的盈利,且风险控制措施有效,适用于震荡市场及波动性较大的场景,但在单边行情中存在一定风险。本文为期货投资者提供了具体的应用参考。

学术报告

魔方商学院量化研究院技术团队提供学术报告

1.引言

商品期货市场是一个高度波动的市场,投资者需要通过精确的交易策略来捕捉市场波动并实现盈利。网格交易策略作为一种经典的量化交易方法,已经被广泛应用于外汇、股票以及期货市场。网格策略通过自动化地设定价格区间,开启多单和空单,利用市场波动赚取利润,不依赖于市场趋势预测。特别是在波动性较大的商品期货市场,网格策略因其低风险、无需判断市场方向的特点,备受关注。

螺纹钢期货作为中国期货市场的重要品种,其价格波动性较大,适合应用网格交易策略。本文通过回测螺纹钢期货市场,结合实际交易费用与滑点等成本,探讨网格策略在该市场中的应用可行性,并对策略的风险、优势和适用场景进行全面分析。

2.网格交易策略设计与原理

2.1策略设计

网格策略的核心思想是通过设定价格区间,自动化开设多单和空单,并在市场价格波动中进行加仓和平仓操作。具体策略设计如下:

1.策略启动:策略启动时,在当前市场价格附近同时开设一笔多单和一笔空单,每笔交易1手。

2.加仓规则:当市场价格朝某一方向波动时,如果亏损达到10跳(假设1跳=1个点),则在亏损的方向加仓1手,直到该方向的持仓数量达到最大10手。

3.止盈规则:每笔订单若盈利达到10个点,则平仓止盈。此时重新开设相同方向的新订单。

4.风控规则:

a.同方向最大持仓为10手。

b.若同方向的累计亏损超过100跳,则清空该方向的所有订单,重新开始交易。

c.设置日内清仓机制,在每日交易的最后阶段(如14:58)自动平仓所有未平仓订单,以规避隔夜风险。

2.2策略原理

网格策略的基本原理基于以下几个方面:

1.波动性捕捉:网格策略通过捕捉市场的短期波动来盈利。当市场价格上下波动时,策略能够通过加仓和止盈不断锁定波动带来的利润。

2.多空对冲:通过同时开设多单和空单,网格策略在市场波动中保持盈利的可能性。无论市场走势如何,策略能够在一个方向上盈利,另一个方向上亏损,但通过加仓和平仓,整体仍能实现盈利。

3.自动化交易:网格策略通过完全的自动化执行,避免了人为情绪对交易决策的干扰,确保了策略的纪律性和一致性。

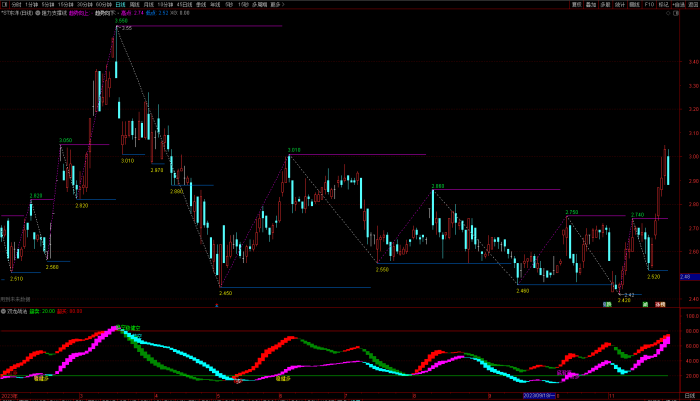

![图片[2]|网格策略在商品期货市场的应用与可行性分析](https://academy.qmfquant.com/wp-content/uploads/2024/12/20241204180649884-640-2.webp)

3.螺纹钢期货市场概况

3.1螺纹钢期货简介

螺纹钢期货是上海期货交易所推出的一种商品期货合约,主要用于钢铁行业的价格发现与风险管理。每手螺纹钢期货代表10吨螺纹钢,合约价值较高,适合中长期投资者。螺纹钢期货市场交易活跃,价格波动性较大,受到季节性变化、政策变化以及全球钢铁需求波动等因素的影响,具有较高的风险与盈利潜力。

3.2市场特性

螺纹钢期货市场的价格波动较大,且在季节性需求变化及政策调控等因素的影响下,市场波动性呈现周期性特点。因此,螺纹钢期货非常适合应用网格策略,能够充分利用其价格波动带来的交易机会。

4.策略实施与回测分析

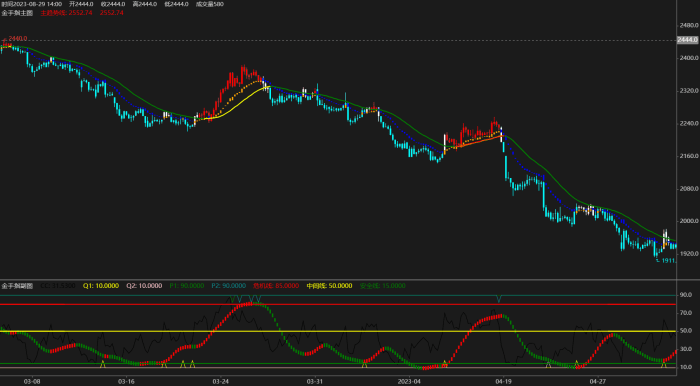

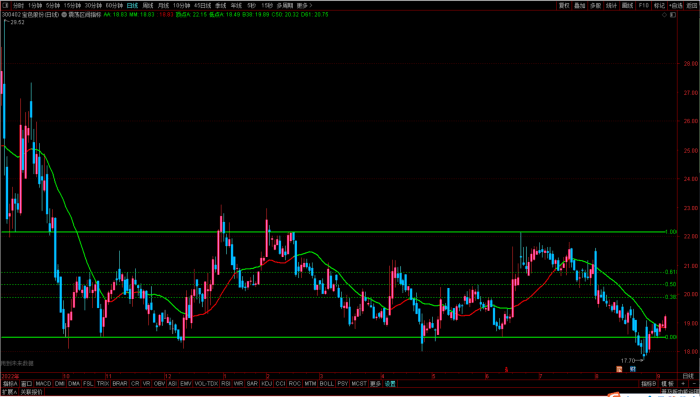

4.1回测数据

l回测品种:螺纹指数

l回测时间范围:2015年1月1日至当前

l回测周期:5分钟

l初始本金:100,000元

l累计收益:8,699,847元

l最大回撤:11.54%

l盈亏比:2.73

l胜率:68%

l手续费损耗:211,559元

l滑点损耗:274,770元

l收益曲线:平稳,持续盈利

![图片[3]|网格策略在商品期货市场的应用与可行性分析](https://academy.qmfquant.com/wp-content/uploads/2024/12/20241204180723496-640-1.webp)

![图片[4]|网格策略在商品期货市场的应用与可行性分析](https://academy.qmfquant.com/wp-content/uploads/2024/12/20241204180608176-640.webp)

4.2收益表现与风险控制

1.累计收益:初始本金为10万元,最终累计收益为8,699,847元,策略通过捕捉市场波动实现了显著的盈利。

2.最大回撤:最大回撤为11.54%,说明即使在市场波动较大的情况下,策略的回撤幅度较为适中,能够有效控制风险。

3.盈亏比与胜率:盈亏比为2.73,胜率为68%,表明该策略在实际应用中具有较高的成功率和较好的收益表现。

4.手续费与滑点损耗:手续费损耗为211,559元,滑点损耗为274,770元。尽管手续费和滑点对总收益产生一定影响,但总体而言,它们未能显著抵消策略的盈利。

4.3风险控制

1.最大回撤:最大回撤为11.54%,表明策略能够有效应对市场波动,保持较为稳健的资金曲线。风控措施,尤其是最大持仓和亏损清仓的限制,能够有效避免单一方向的过度风险。

2.手续费和滑点的影响:尽管手续费和滑点对策略的影响不可忽视,但从回测结果来看,策略仍然能够在这些成本下实现盈利,证明策略具备较强的市场适应性。

5.策略优缺点分析

5.1优势

1.稳定的盈利能力:通过加仓和平仓操作,网格策略能够在市场波动中持续盈利,且回测结果表明收益曲线平稳。

2.较高的胜率与盈亏比:胜率68%和盈亏比2.73,策略能够在大多数情况下实现较为稳健的盈利,适合长期持有。

3.有效的风险控制:最大回撤限制在11.54%,且通过最大持仓和亏损清仓机制,有效地避免了大幅亏损。

5.2缺点

1.单边行情风险:在强烈的单边行情中,网格策略可能会因加仓亏损方向而造成较大亏损,因此需要结合市场趋势进行灵活调整。

2.手续费和滑点损耗:尽管手续费和滑点影响较小,但在高频交易时,成本积累可能会影响整体盈利水平。

6.策略适用场景

6.1适用场景

1.震荡市场:网格策略特别适用于市场震荡或缺乏明确趋势的情况,能够在频繁波动中实现盈利。

2.波动性较大的市场:螺纹钢期货市场的波动性较大,非常适合网格策略的应用。通过捕捉波动带来的短期利润,策略能够稳定增值。

6.2不适用场景

1.强趋势市场:网格策略在单边行情中存在一定风险,尤其是在持续的强趋势市场下。在趋势明显的市场中,网格策略的多空对冲机制可能会因加仓亏损方向的订单而导致亏损不断积累,甚至无法及时止损。因此,在强烈单边趋势市场中,网格策略可能表现不佳,甚至出现较大亏损。为了应对这种风险,策略需要在单边行情中及时调整或暂停操作,避免仓位继续加仓反向订单。

2.极低流动性市场:在流动性较低的市场中,滑点的影响将变得更加明显,这将大大影响策略的执行效果。尤其是在波动剧烈的市场,网格策略可能面临执行延迟或者无法及时成交的风险,从而降低盈利机会。因此,网格策略在流动性较差的市场中可能并不适用。

7.结论

本文基于螺纹钢期货市场的回测数据,深入分析了网格交易策略在商品期货市场中的应用可行性。通过回测和实际交易数据的支持,我们发现,网格策略在波动性较大的市场中,特别是在螺纹钢期货市场,能够有效捕捉市场波动带来的盈利机会,并且通过合理的风险控制措施,避免了大幅亏损。回测结果显示,策略具备稳定的盈利能力,并能够在长期投资中表现出较高的胜率和盈亏比。

然而,在强趋势市场和极低流动性市场中,网格策略可能面临较大的风险,特别是在单边行情下,策略的亏损可能加剧。因此,在实际应用中,投资者应根据市场状况进行策略调整,尤其是在明显趋势出现时,及时暂停网格策略的自动化交易。

所以,网格策略作为一种高效的自动化交易方式,适用于震荡市场和波动性较大的品种,其盈利能力和风险控制能力得到了回测的验证。对于期货投资者而言,了解并掌握网格策略的使用方法,将有助于在市场波动中获得稳定的回报。

网格策略在更多商品合约应用效果如何,可下载期魔方终端研究测试!

下载地址:https://qmfquant.com/#/product

论文报告:魔方商学院量化研究团队。

2 本网站的文章部分内容可能来源于网络,仅供大家学习与参考,如有侵权,请联系客服进行删除处理

3 本站一切资源不代表本站立场,并不代表本站赞同其观点和对其真实性负责

4 本站一律禁止以任何方式发布或转载任何违法的相关信息,访客发现请向客服举报

暂无评论内容