![图片[1]|【期魔方资讯】政策窗口期延续,焦煤需求展现韧性](https://academy.qmfquant.com/wp-content/uploads/2024/05/20240524201850395-25e73241-2b49-4b82-8f59-8f2cf9d3d901-1024x132.jpg)

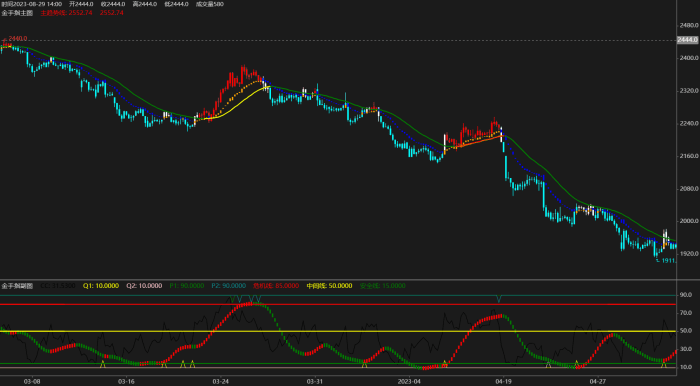

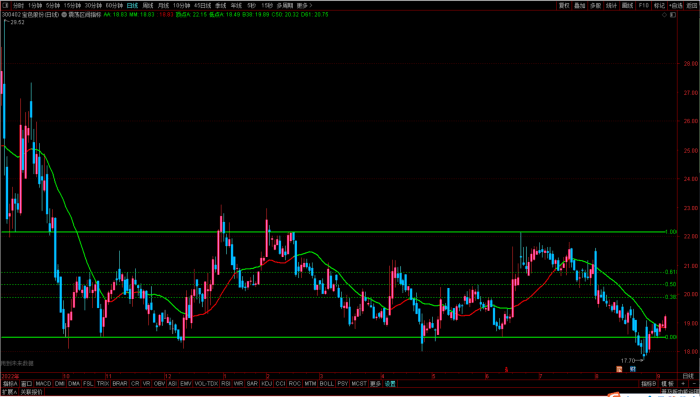

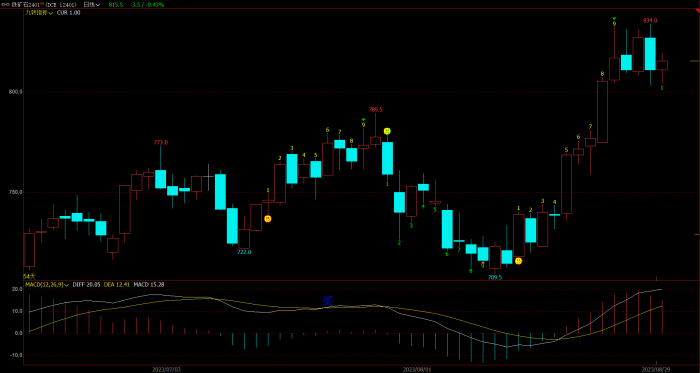

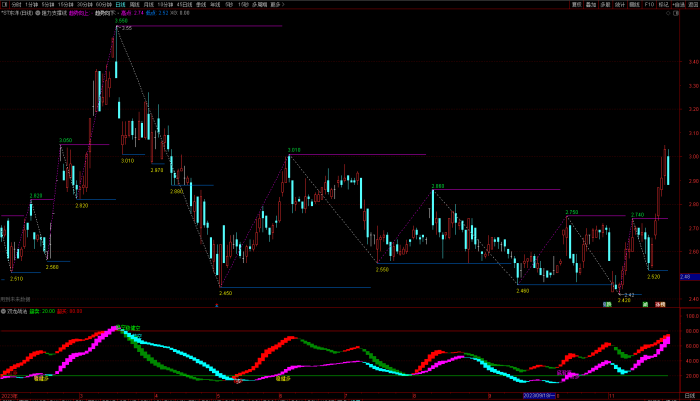

自4月以来,黑色系大宗商品整体价格进入新一轮上涨通道,其中焦煤价格涨幅尤为显著。本轮价格上涨背后,有以下几个主要逻辑支撑:

首先,钢材市场库存持续减少,钢厂纷纷开启复产周期。4月份,五大品种钢材周度去库量维持在100万吨左右,库存水平快速下降。随着库存压力的减轻,钢厂盈利能力持续改善,日均铁水产量由不足221万吨增至226万吨以上,对焦煤的消耗需求也相应增强。

其次,焦煤煤矿复产进度缓慢,低库存状态导致价格弹性较大。前期汾渭地区焦煤原煤产量同比下降约13%,尽管煤矿复产产量同比降幅有所收窄,但收窄进度相对缓慢,目前同比降幅仍接近9%。在国内供应受限的背景下,焦煤整体库存水平降至历史低位。叠加下游阶段性补库需求,焦煤价格展现出较强的上涨弹性。

再者,宏观产业政策的密集出台也为市场带来积极预期。政府专项债项目筛选工作的落地、汽车家电等行业以旧换新补贴政策的实施以及房地产政策的重大优化等一系列措施,均提振了市场情绪,为黑色系商品价格上行提供了有力支撑。

尽管本轮行情在5月中旬前后遭遇波折,期货盘面升水明显,供给政策变动以及下游钢材需求意外回落导致焦煤价格短暂下跌。但笔者认为,供给恢复是一个相对缓慢的过程,当前仍处于政策窗口期,钢厂生产强度有望维持甚至小幅增加。因此,预计焦煤价格在未来仍将呈现震荡上行的态势。

相关机构数据显示,钢厂高炉日均铁水产量236.8万吨,与上周基本持平。本轮钢厂铁水产量累计增加16万吨左右,焦煤消耗需求明显增长,为焦煤价格上涨创造了有利驱动。但是,未来需求还能进一步增长吗?首先,从钢厂增产空间来看,潜在的增产高度在245万吨一线,未来仍有不少增产空间。其次,从利润角度来看,钢厂盈利率略超五成,吨钢利润水平较4月初略低,当前利润水平并不足以导致钢厂大幅减产,钢厂生产强度至少能维持在当前水平一段时间。再次,从钢材周度表观需求来看,五大品种钢材总需求在950万吨左右,去库幅度维持在50万~70万吨,库存持续下降,钢材需求尚有韧性,供给端压力并不明显。最后,6月份是宏观政策出台窗口期,降息降准等存在落地可能,这在预期层面对需求利好。而且,5月份债券发行明显提速,专项债发行4300多亿元,发行数量远超4月份,6月份终端钢材需求或受益于项目资金的好转。整体来看,钢厂对焦煤的需求仍有改善的可能。

4月份,《2024年山西省煤炭稳产稳供工作方案》印发。按照今年山西省原煤产量目标13亿吨左右估算,今年剩余时间原煤产量将比去年同期高1500万吨左右,也就是说山西原煤产量存在较大的增产空间。折算到焦煤上,按照汾渭口径估算,今年剩余时间焦煤原煤周度产量需要恢复至910万吨左右。而目前汾渭产量只有845万吨,距离潜在增产目标尚有65万吨。但提产面临诸多问题,包括安全扰动、矿井检修和换工作面等。整体来看,虽然中期增产方向不变,供应有望逐渐缓和,但是复产斜率偏慢。

上下游库存结构上的矛盾暂不突出。数据显示,终端钢厂库存752万吨,较去年同期略高,和去年库存均值相比低25万吨;焦企库存774万吨,较去年同期高120万吨,和去年库存均值相比低25万吨;矿山库存237万吨,较今年最高值下降70万吨。下游库存水平基本满足正常运转需求,补库意愿不大,主动去库空间也较为有限;而上游库存压力最大的时候已经过去,主动让利去库的动力也不大。

本轮焦煤价格上涨的主要逻辑涵盖了钢厂复产需求增加、库存水平偏低、供给恢复缓慢以及宏观政策出台后市场预期好转等多方面因素。目前,6月份仍处于政策密集出台的窗口期,市场乐观情绪有望得到延续。

具体来看,专项债发行提速将带来资金面的支持,钢厂生产强度预计将延续高位或小幅提升,进而持续拉动焦煤需求。尽管供应政策出现变化,但增产受到多种因素限制,如资源、技术和环保等,导致增产斜率偏缓。同时,上下游库存矛盾并不突出,这在一定程度上稳定了市场价格。

因此,预计焦煤价格将呈现震荡运行态势。主力合约2409的波动区间主要在1700~1900元/吨之间。在投资策略上以区间操作为主。

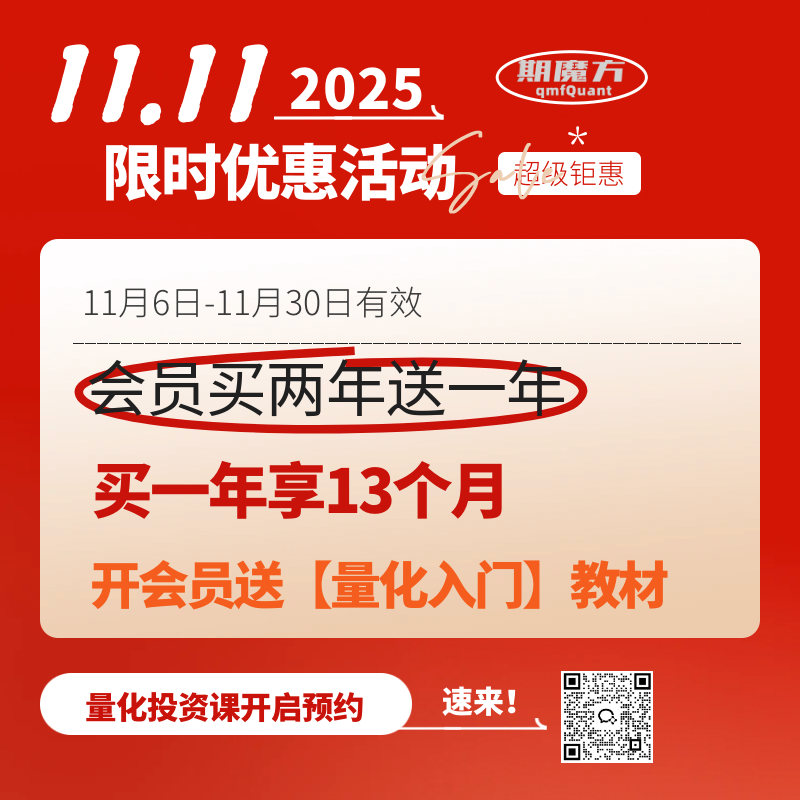

期魔方专业量化投研平台,能给用户提供期货量化平台软件-期货指标编写-期货行情分析-期货多账户管理-期货量化交易策略编写-编写指标-MT5CTP-MT4TOCTP,为金融从业人员更多专业决策辅助。

![图片[2]|【期魔方资讯】政策窗口期延续,焦煤需求展现韧性](https://academy.qmfquant.com/wp-content/uploads/2024/05/20240524202223466-919136e0-fecb-4525-a52e-a959f6a592ee-1024x176.jpg)

2 本网站的文章部分内容可能来源于网络,仅供大家学习与参考,如有侵权,请联系客服进行删除处理

3 本站一切资源不代表本站立场,并不代表本站赞同其观点和对其真实性负责

4 本站一律禁止以任何方式发布或转载任何违法的相关信息,访客发现请向客服举报

请登录后查看评论内容