![图片[1]|【期魔方资讯】央行稳汇率决心坚定:收紧离岸市场流动性,投机资本退场](https://academy.qmfquant.com/wp-content/uploads/2024/06/20240619151656822-image-1024x132.png)

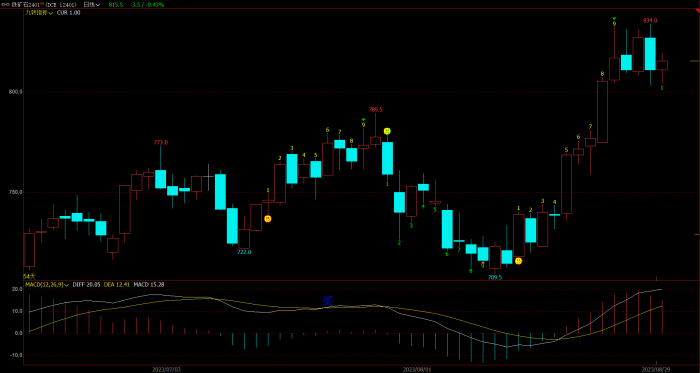

6月19日,中国人民银行通过香港金融管理局债务工具中央结算系统(CMU)债券投标平台,成功以利率招标方式发行了总额为200亿元的央行票据,期限设定为6个月。其中,有50亿元为滚动续发,而另外150亿元则为新增发行。

这已经是自2023年8月以来,央行第六次在香港增发离岸人民币央票,累计增发规模已达到600亿元。

业内人士普遍认为,在当前人民币汇率创下年内低点之际,央行此举意在强化离岸人民币流动性管理,释放了稳定人民币汇率的强烈信号。

央行主管媒体也撰文强调,近一年来央行多次增发离岸人民币央票,不仅显示了央行对离岸人民币流动性调节的强化,更体现了央行坚决稳定汇率的决心。这一系列举措对于稳定外汇市场预期、维护金融市场稳定具有重要意义。

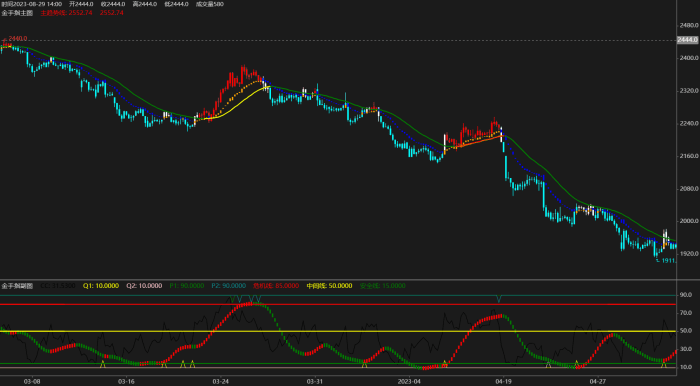

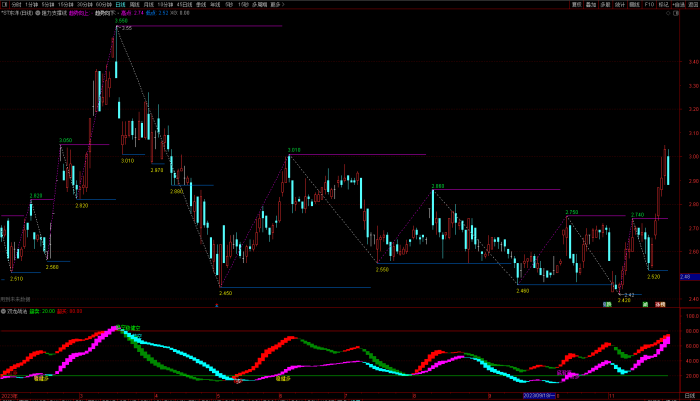

但是,截至6月20日16时,境外离岸市场人民币兑美元汇率徘徊在7.2856附近,盘中一度迭创年内低点7.2870,令外汇市场感到上述举措效果尚未显现。

一位香港银行外汇交易员向记者分析说,6月20日离岸人民币汇率继续小幅回落,主要受两大因素影响,一是A股盘中调整令北向资金离场,人民币汇率短期内继续承压;二是美元指数再度回升至105上方,也给人民币汇率会带来新的下跌压力。

“但是,人民币汇率企稳的外部环境正有所改善。”他指出。受10年期美国国债收益率回落至4.25%影响,目前中美利差(10年期中美国债收益率之差)倒挂幅度收窄至200个基点,使境外量化投资资本沽空人民币力度有所减弱。

一位香港私募基金经理指出,6月20日当天,境外离岸外汇市场投机沽空人民币的交易量也明显减少,因为部分境外投资机构也感受到中国央行稳汇率的决心。

在他看来,这或令未来一段时间境外投机资本对沽空人民币“心有余悸”,不敢大肆兴风作浪。

在近日举行的陆家嘴论坛上,中国央行行长潘功胜指出:“今年主要发达经济体货币政策转向的时点不断推后,中美利差(倒挂幅度)保持在相对高位。我们坚持市场在汇率形成中的决定性作用,保持汇率弹性,但同时强化预期引导,坚决防范汇率超调风险”。

在多位业内人士看来,这意味着中国央行或将采取更多措施遏制人民币汇率异常超跌风险。

一位新兴市场投资基金经理向记者透露,目前不少境外投资机构认为央行此次回笼离岸市场人民币流动性“稳汇率”,或许是为了进一步调降利率创造良好环境。此前,央行主管媒体撰文指出,利率下调仍有空间,但也面临内外部约束,内部是银行净息差,外部则是人民币汇率。在这种情况下,央行此举若能起到良好“稳汇率”效果,无形间给央行未来调降利率奠定基础。

潘功胜指出:“我们应对外汇市场波动的经验更加丰富。今年主要经济体货币政策逐渐转向,美元升值动能减弱,国内外的货币政策周期差趋于收敛。这些因素的共同作用,有利于保持人民币汇率的基本稳定和跨境资本流动平衡,扩大我国货币政策的操作空间。”

沽空人民币操作成本增加

对于央行此次收紧离岸市场人民币流动性,外汇市场已有预期。

6月13日,中国央行已公告称,将在6月19日通过香港金融管理局债务工具中央结算系统(CMU)债券投标平台,招标发行2024年第六期中央银行票据,发行量达到200亿元人民币,票据期限为6个月。

在上述香港银行外汇交易员看来,这令外汇市场已提前“消化”离岸市场人民币流动性收紧的预期。

“事实上,央行此举是否令离岸市场人民币流动性由松转紧,外汇市场存在分歧。”他告诉记者。随着人民币国际化稳步推进,当前境内离岸市场人民币流动性相对宽裕,所以部分投资机构认为此次央行回笼150亿人民币资金,未必会对离岸市场人民币流动性构成明显冲击。

这位香港银行外汇交易员认为,这也是当前人民币汇率“无视”央行这项稳汇率举措,在美元强势与A股回落的影响下继续小幅下跌并迭创年内新低的主要原因。

前述香港私募基金经理指出,尽管央行此举未必明显收紧离岸市场人民币流动性,但它对境外资本投机沽空人民币的影响“不容忽视”。具体而言,中国央行采取收紧离岸市场人民币流动性,将令境外投机资本感受到离岸市场人民币拆借利率趋涨与沽空人民币操作成本上升,不得不知难而退。

记者获悉,目前境外投资资本主要采取按日、按周借入离岸人民币抛售沽空的获利模式。因此离岸人民币融资成本走高,对他们沽空回报率的影响力相当大。

“6月20日,投机资本在外汇市场借入离岸人民币抛售沽空的力度有所减弱,这也令人民币汇率走势偏离美元指数波动的几率相应下降,有助于人民币未来走势更加平稳。”这位香港私募基金经理分析说。

中国稳汇率工具充足

记者多方了解到,越来越多境外投资机构也将中国央行收紧离岸市场人民币流动性,视为亚洲国家进一步采取措施稳汇率的新步骤。

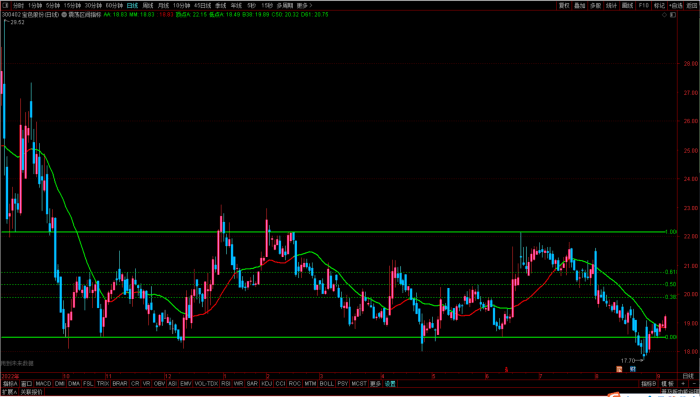

受美联储迟迟不降息等因素影响,今年以来、日元、韩元、人民币、印尼盾、泰铢、越南盾等亚洲国家货币遭遇不同程度的下跌。尤其是日元兑美元汇率年内跌幅一度超过17%,迫使日本当局在4月底至5月初动用逾620亿美元外汇储备,两度干预汇市稳日元。此外,市场认为韩国央行、印尼当局、越南当局也动用部分外汇储备干预汇市稳定本国货币汇率。

“相比其他亚洲国家直接动用外汇储备干预汇市稳汇率,中国稳汇率的工具相当充足。”前述香港私募基金经理认为。此次中国相关部门没有动用外汇储备,而是通过回笼离岸市场人民币流动性释放稳汇率决心,可能受到两大因素影响:一是相比日元等货币跌幅较大,年内人民币兑一篮子货币的整体波动幅度相对较低且人民币兑美元走势相对平稳,令央行采取相对温和的稳汇率举措;二是随着中国经济基本面持续向好,令众多投资机构看好未来人民币汇率企稳升值前景,也令中国央行无需动用相对激进的稳汇率举措。

在他看来,相比其他亚洲国家只能通过延后降息或动用外汇储备稳定本国货币汇率,中国相关部门可采取的稳汇率工具还有很多,包括下调境内企业境外放款的宏观审慎调节系数、上调远期售汇业务的外汇风险准备金率、重新引入逆周期因子等,这令境外投机资本对中国相关部门稳汇率举措更加忌惮,不敢贸然逆势沽空人民币套利。

前述新兴市场投资基金经理指出,当前中国相关部门已通过“调高”人民币兑美元汇率中间价,有效缓解人民币汇率下跌价格。6月20日当天,人民币兑美元汇率中间价报在7.1192,较前一个交易日下调33个基点,鉴于相关部门规定境内人民币兑美元汇率交易价格在当日人民币兑美元中间价上下2%幅度之内浮动,因此当前境内人民币汇率受中间价影响,要跌破7.3的难度较大。

在近日举行的陆家嘴论坛上,国家外汇管理局局长朱鹤新深入分析了当前中国外汇市场的形势。他指出,今年以来,随着美元汇率和美债收益率的总体反弹回升,全球外汇市场波动显著加剧,非美货币普遍面临压力,其中亚洲货币的贬值速度尤为引人关注。

面对这样的外部挑战,中国外汇市场再次经受住了考验,显示出较强的韧性。人民币对主要货币汇率虽有波动,但整体保持稳定,对一篮子货币稳中有升,汇率预期更趋平稳。同时,国际收支继续维持基本平衡,经常账户保持合理规模的顺差,为外汇市场提供了稳定的基石。境外投资者对人民币资产的配置意愿总体向好,外汇储备规模稳定在3.2万亿美元以上。

朱鹤新强调,未来中国外汇市场有坚实的基础和条件保持稳健运行,人民币汇率将在合理均衡水平上保持基本稳定。

期魔方专业量化投研平台,能给用户提供期货量化平台软件|期货指标编写|期货行情分析|期货多账户管理|指标编写|策略编写|编写指标|MT4TOCTP|期货模拟软件|MT4|魔方学院,为金融从业人员更多专业决策辅助-魔方商学院

2 本网站的文章部分内容可能来源于网络,仅供大家学习与参考,如有侵权,请联系客服进行删除处理

3 本站一切资源不代表本站立场,并不代表本站赞同其观点和对其真实性负责

4 本站一律禁止以任何方式发布或转载任何违法的相关信息,访客发现请向客服举报

请登录后查看评论内容