![图片[1]|【期魔方资讯】COMEX铜:交割忧虑短期难缓解](https://academy.qmfquant.com/wp-content/uploads/2024/04/20240410162726247-fca7391b579ce38112ead1e2d67ca66-1024x132.png)

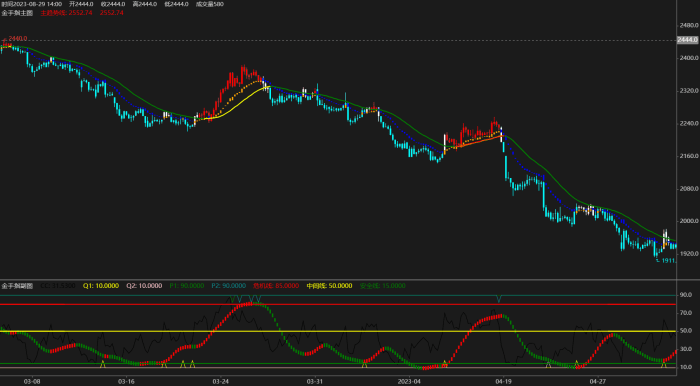

5月14日晚间,全球铜市场出现了明显的波动与分化。COMEX铜市场独树一帜,盘中最高涨幅达到5.43%,呈现出强势上扬的态势。然而,LME铜及SHFE铜市场在夜间交易时段则出现了显著的回调。

尽管全球铜价在此后重新回归上涨通道,但COMEX铜市场的表现依旧强势,较其他两个市场更为突出。

反套头寸平仓造成期铜价格走势分化

今年以来,COMEX铜比SHFE铜价格高,按照往年的规律价差倾向于回归,因此高价差背景下存有较大买SHFE铜空COMEX铜的反套头寸。就COMEX市场而言,铜库存处于历史低位,仅为2万吨,而合约持仓量较高,在交割品不足的预期下COMEX铜价强势拉涨,反套头寸被迫止损,进而出现了COMEX铜上涨而SHFE铜下跌的局面。LME铜与SHFE铜库存水平尚可,其中LME铜库存高于去年水平,而SHFE铜库存处于历史高位,尚不足以引发交割品不足的担忧,跟随COMEX铜一起出现拉涨条件不充分。

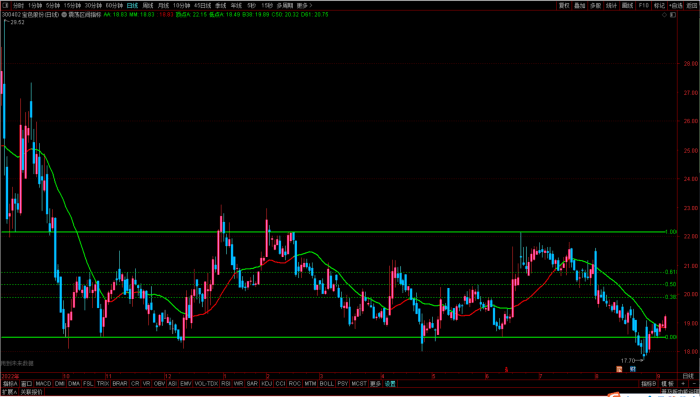

显性库存可转移而参与交割的量有限

根据COMEX的交易规则,COMEX铜2407合约从7月1日起即可进行交割,因此交割货源入库需要在6月底前准备完成。从显性库存的转移来看,能够用于腾挪从而进行交割的数量比较有限。

COMEX铜的交割品牌大多数与LME铜的交割品牌重合,但是LME接受的交割品牌比COMEX广泛,LME铜中实际能用于COMEX铜交割的库存有限。截至5月14日,LME铜库存为10.5万吨,其中北美库存为1万吨、欧洲库存为4.8万吨、亚洲库存为4.7万吨。LME隐形库存假设为3万吨,其中欧洲2.5万吨、北美0.1万吨、亚洲0.4万吨。根据LME库存原产地的情况,至少70%的库存不被COMEX接受,那么实际可用于腾挪的库存仅为4万吨左右,考虑到俄铜被限制价格的影响,预计这4万吨库存中北美为1万吨、欧洲为2万吨、亚洲为1万吨。

国内方面,国内冶炼厂生产的电解铜无法用于COMEX铜的交割,因此市场需要考虑的因素仅为保税区的进口铜是否存在再度出口的可能。目前保税区的电解铜库存量约为8万吨,考虑到4月下旬沪伦比值下挫,部分冶炼厂考虑布局电解铜出口的情况,以及进口铜中非洲铜以及俄铜的占比增加,而这两个产地的铜被排除在交割体系之外,因此,实际可用于支撑COMEX铜交割的数量预计为3万吨。全球铜显性库存方面,预计北美自身额外可用于COMEX铜交割的库存量为1万吨,欧洲地区为2万吨,亚洲地区为4万吨。

运输方面仍存在较多不确定性因素

海运时间方面,目前欧洲发往美国的运输时间不到两周,而亚洲发往美国的运输时间受红海局势的影响,一般在30~50天。到5月底COMEX铜最大可交割量预计为5万吨,而亚洲地区的4万吨到6月底是否能全部到达美国本土存在一定的不确定性。

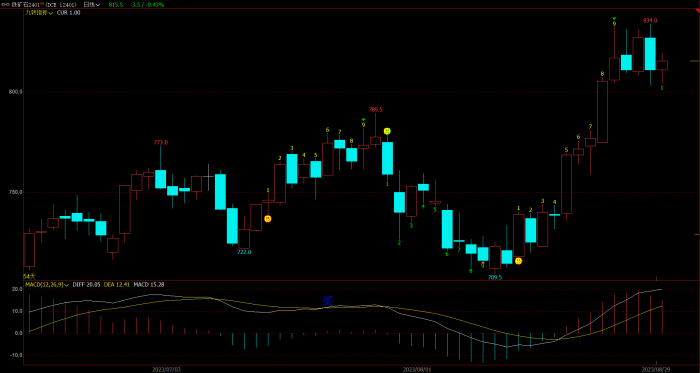

COMEX铜合约规模为25000磅/手,按照换算率1吨=2204.6磅计算,一手合约对应的铜规模大约为11.4吨。截至5月15日,COMEX铜2406合约的持仓量为3880手,这意味着最大的可能交割量约为4.4万吨。根据此前的测算,这一交割量在目前的市场环境下仍然是可以被覆盖的。

然而,对于COMEX铜2407合约,持仓量高达17.7万手。若按照当前持仓量推算,预计到7月开始交割时,可供交割的铜量预计将达到7万吨左右。但值得注意的是,若要达到这个交割量,对应的持仓需要减少到大约6000手。若我们按照最大可能的入库量9万吨来计算,那么对应的持仓量应保持在8000手左右。

因此,如果到交割时持仓量无法回落到这一水平,市场上将可能出现仓单不足的情况,这将引发投资者对交割能力的担忧,并可能对铜价产生影响。

期魔方专业量化投研平台,能给用户提供期货量化平台软件-期货指标编写-期货行情分析-期货多账户管理-期货量化交易策略编写-编写指标-MT5CTP-MT4TOCTP,为金融从业人员更多专业决策辅助。

![图片[2]|【期魔方资讯】COMEX铜:交割忧虑短期难缓解](https://academy.qmfquant.com/wp-content/uploads/2024/04/20240409140919361-2668fe87dce7c8421c19d1a4a1132c8-1024x176.png)

2 本网站的文章部分内容可能来源于网络,仅供大家学习与参考,如有侵权,请联系客服进行删除处理

3 本站一切资源不代表本站立场,并不代表本站赞同其观点和对其真实性负责

4 本站一律禁止以任何方式发布或转载任何违法的相关信息,访客发现请向客服举报

请登录后查看评论内容