![图片[1]|【期魔方资讯】基差趋强,PTA市场宜持多头思路](https://academy.qmfquant.com/wp-content/uploads/2024/06/20240619151656822-image-1024x132.png)

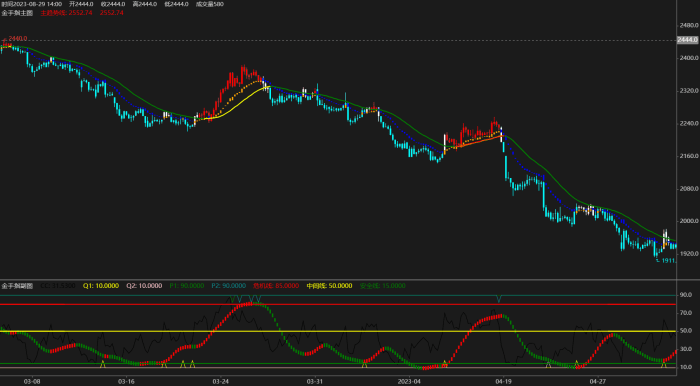

6月,PTA主力合约表现强劲,市场重心稳步上升。尽管5月至7月通常被视为聚酯下游的传统淡季,但下游企业持续的高开工率显示,终端需求的韧性依然稳固。同时,主流聚酯厂商经过深入协商,已达成行业共识,即“稳固价格、保障利润、合理调整开工率”,旨在确保行业的稳健与可持续发展。展望未来,基本面呈现中性偏强的态势,因此,对于PTA市场,采取多头策略将是明智之选。

开工维持低位

据CCF统计,截至5月21日,PTA开工率为75.2%,环比下滑1.4个百分点,处于历史同期最低位。公开资料显示,恒力石化(大连)PTA-4生产线计划6月29日开始停车检修,涉及产能250万吨,重启时间待定;华南一套250万吨PTA装置按计划已经重启,该装置于6月11日附近检修。华东一套150万吨PTA装置5月23日停车检修,原计划近日重启,但最终推迟至7月初。今年新装置的投产已在二季度完成,下半年无新装置投放。考虑到7月高温天气持续,企业装置意外停车风险增加,未来一段时间,PTA开工将继续低位运行。

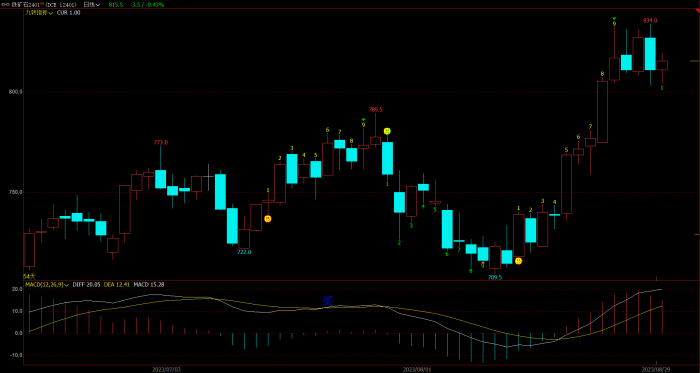

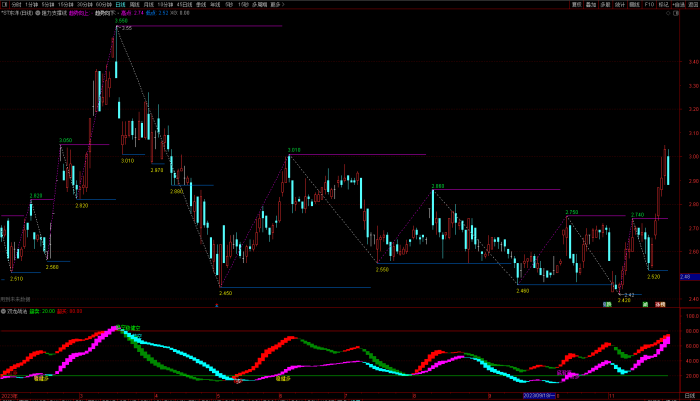

CCF数据显示,截至6月26日当周,PTA基差报价20元/吨,环比走强7元/吨;月度基差为28元/吨,环比走强6元/吨。从基差日度数据来看,6月25日的基差为27元/吨,环比提升24元/吨,提升幅度较大。基差走强也从侧面反映出可流通现货较为紧张。

最新库存数据显示,截至6月20日,PTA社会总库存为12.32天,环比减少0.3天。其中,PTA工厂成品库存下降0.35天至4.14天,聚酯工厂PTA原料库存提升0.05天至8.18天。

另外,市场对PTA出口放量的良好预期支撑PTA基差走强。国家统计局数据显示,5月PTA出口43.5万吨,同比下滑4.9%,环比增加24.7%。前四个月出口181万吨,同比增加7.4%。从出口国别看,排在前五的分别是土耳其、越南、埃及、阿曼和俄罗斯。从5月单月出口国别数据看,前五名的波动均较大。其中,土耳其环比增加216%至12.1万吨;俄罗斯环比增加134.4%至2.2万吨;埃及环比下跌77.1%至1.5万吨。从PTA出口单位看,前三的分别为海南省、广东省和福建省。当前市场对PTA出口充满信心,预计6月出口量高达50万~60万吨。

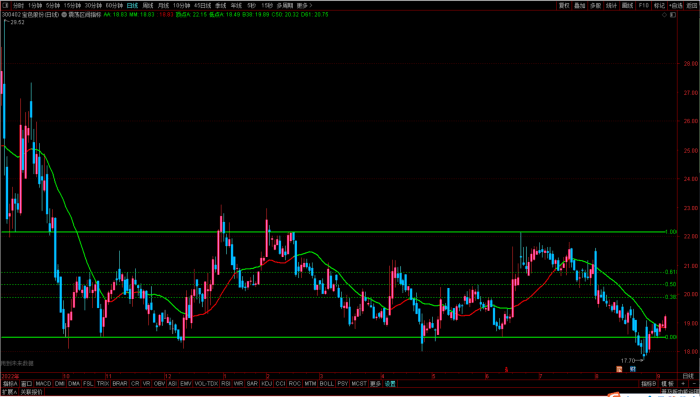

聚酯产销放量

截至6月21日,国内聚酯综合负荷为90%,环比提升0.7个百分点;国内主要织造生产基地综合开工率为77%,环比持平;江浙地区印染综合开机率为78%,环比下滑1个百分点。从开工角度看,下游需求韧性仍存,只是边际转弱。上周六涤纶长丝龙头企业公布未来操作的指导精神即“三个坚持、一个坚决”,坚持价格自律,坚决抵制非理性价格战,坚持一口价加配套政策模式。在此行业自律精神的指导下,周末聚酯产销放量,上周一聚酯涨价,带动原料端价格走强。

下游聚酯纤维库存近期呈现持续上升的趋势,淡季特征愈发显著,预示着聚酯库存压力将逐步增大。具体来看,POY库存环比上升0.9天至27.8天,已接近历史同期最高水平;而FDY库存环比下降0.3天至19.6天,虽有所减少,但仍处于历史同期的中性位置;DTY库存也环比下降0.6天至28.5天,同样保持在历史同期中性位置;然而,涤纶短纤库存环比下降0.2天至12.1天,却也触及了历史同期的高位。

随着季节性淡季的到来,聚酯库存压力预计将进一步加大,从而对聚酯开工形成有效制约。然而,值得注意的是,尽管面临淡季的挑战,PTA的检修仍在持续,且出口预期向好,显示出市场的一定韧性。同时,聚酯及其下游产业的开工率维持在高位,终端需求的韧性十足,显示出“淡季不淡”的明显特征。

尽管市场对聚酯减产及下游需求转弱有所担忧,但这些因素已在一定程度上反映在当前的价格中。因此,我们不必过分悲观。总体来看,基本面呈现中性偏强的态势,对于PTA市场,我们仍建议以低位多头的思路来应对。

期魔方专业量化投研平台,能给用户提供期货量化平台软件|期货指标编写|期货行情分析|期货多账户管理|指标编写|策略编写|编写指标|MT4TOCTP|期货模拟软件|MT4|魔方学院,为金融从业人员更多专业决策辅助-魔方商学院

2 本网站的文章部分内容可能来源于网络,仅供大家学习与参考,如有侵权,请联系客服进行删除处理

3 本站一切资源不代表本站立场,并不代表本站赞同其观点和对其真实性负责

4 本站一律禁止以任何方式发布或转载任何违法的相关信息,访客发现请向客服举报

请登录后查看评论内容