![图片[1]|期魔方·量化CTA趋势策略研究!](https://academy.qmfquant.com/wp-content/uploads/2024/04/20240410162726247-fca7391b579ce38112ead1e2d67ca66-1024x132.png)

我们在设计趋势策略时,经常会遇到一些疑惑和问题,这里我为大家做一个总结,希望能帮助到大家。我们以市场上比较出名的

![图片[2]|期魔方·量化CTA趋势策略研究!](https://academy.qmfquant.com/wp-content/uploads/2024/04/20240425135733564-1.webp)

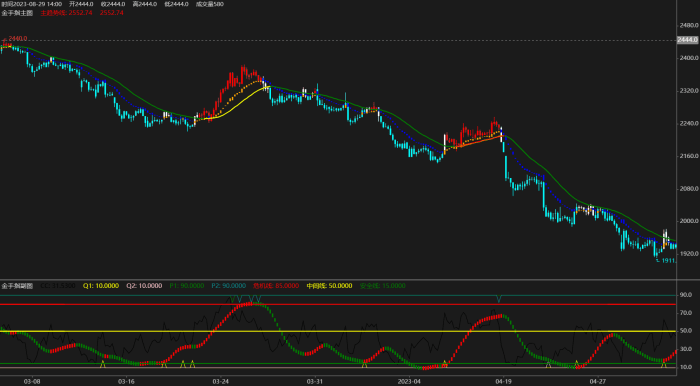

多空决策系统CTA趋势策略,我们以一小时周期做为案例

当主图出现红色圆点时,我们做为

当主图出现绿色圆点时,我们作为

![图片[3]|期魔方·量化CTA趋势策略研究!](https://academy.qmfquant.com/wp-content/uploads/2024/04/20240425135902756-2.webp)

趋势发现的越早,盈亏比越大,策略整体盈利能力越强;趋势发现的越晚,盈亏比可能会越小,策略整体盈利能力越弱。

所以我们对开仓信号的追求是,能否在趋势产生的早期出现信号。

如图所示:

![图片[4]|期魔方·量化CTA趋势策略研究!](https://academy.qmfquant.com/wp-content/uploads/2024/04/20240425140037727-3.webp)

![图片[5]|期魔方·量化CTA趋势策略研究!](https://academy.qmfquant.com/wp-content/uploads/2024/04/20240425140046548-4.webp)

从上图可以看到,多空决策系统CTA策略开仓信号点位基本上都在趋势发生的早期阶段,所以满足趋势策略的设计要求。

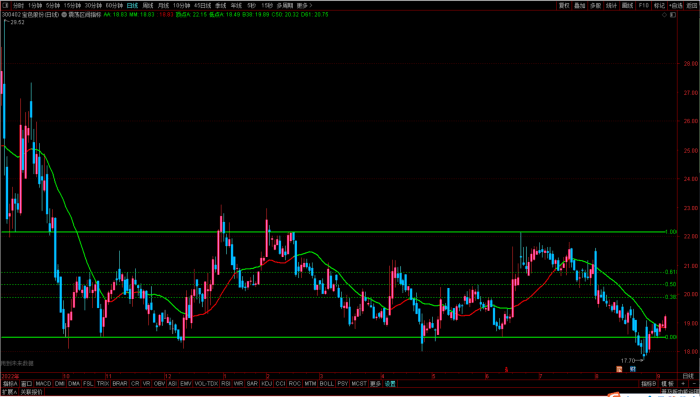

同时我们需防范,当开仓后,行情突然急转直下,但由于平仓信号是在1小时周期收线时执行,遇到极端行情时,可能平仓点位距离开仓点位较远,此时风险将增大,所以我们会设置

![图片[6]|期魔方·量化CTA趋势策略研究!](https://academy.qmfquant.com/wp-content/uploads/2024/04/20240425140222542-5.webp)

保护止损的目的,并不是亏损到了这个点,才去平仓,仅仅是为了防止极端行情的不可控因子。

在上图中可以看到相比空头反转信号的价格点位,止损点位更早,试错本金更低

我们以数据为参考:

如下图所示,假设空单开仓点位在

![图片[7]|期魔方·量化CTA趋势策略研究!](https://academy.qmfquant.com/wp-content/uploads/2024/04/20240425140305461-6.webp)

如下图所示,假设多单开仓点位在

![图片[8]|期魔方·量化CTA趋势策略研究!](https://academy.qmfquant.com/wp-content/uploads/2024/04/20240425140411961-7.webp)

当我们有了一个好的开平仓信号节点后,我们还需注意,在趋势行情产生前,往往伴随着震荡行情,而对于趋势策略来说,震荡性行情频繁的来回扫震荡止损,往往是本金产生损耗最多的地方,所以如果能减少震荡行情的交易次数,那么将提高趋势策略的整体胜率,并减少本金的磨损。

主要产业的过滤方式有两种:

在Juke模型体系中,我们主要是引入概率空间算法,来对交易信号进行检测。

在趋势类交易方法中,有部分主观交易者和量化交易者,都会采用某些指标来辅助买卖点的确认。

而这种判断方法,刚好也能覆盖部分其他资金进出交易信号,以提高信号正确率。

![图片[9]|期魔方·量化CTA趋势策略研究!](https://academy.qmfquant.com/wp-content/uploads/2024/04/20240425140850539-8.webp)

![图片[10]|期魔方·量化CTA趋势策略研究!](https://academy.qmfquant.com/wp-content/uploads/2024/04/20240425140858769-9.webp)

如上图所示:

注意,为了保证开仓信号的前后一致性,所以红绿点开仓信号,仅在红绿点处执行,过线则放弃。

当概率空间概率设置越高时,对应的信号胜率是有所提高的,但同时也会舍弃掉大量的试错机会,有可能当趋势信号产生时,概率小于设置信号,从而错过信号。

而当概率空间概率设置过低时,交易次数虽然得到的提升,但是胜率会有所降低,本金震荡时磨损也无法减少太多。

但总体而言,通过植入概率空间,能提高胜率以及降低震荡区间交易次数。

方法一:价格位于60均线之上

![图片[11]|期魔方·量化CTA趋势策略研究!](https://academy.qmfquant.com/wp-content/uploads/2024/04/20240425141220514-10.webp)

如上图所示,当加入60均线均线条件后,原本震荡区间交易信号为6次,但是通过开仓方向的限制,当价格处于60均线均线上方时,过滤掉了2次空头信号。当价格处于60日方时,过滤掉了1次多头信号。

合计减少了3次震荡区信号。

方法二:大周期定开仓方向,小周期定开仓点位。大周期为多头趋势时,小周期才可

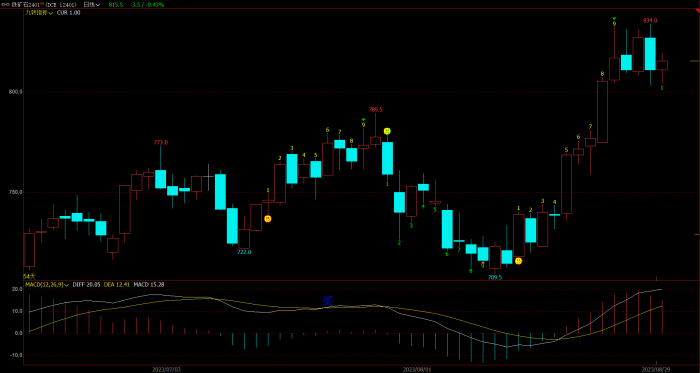

比如:下图为4H小时周期,可能看到最后一段走势为明显的多头趋势,所以小周期开仓以做多为主。

![图片[12]|期魔方·量化CTA趋势策略研究!](https://academy.qmfquant.com/wp-content/uploads/2024/04/20240425141432626-11.webp)

![图片[13]|期魔方·量化CTA趋势策略研究!](https://academy.qmfquant.com/wp-content/uploads/2024/04/20240425141440539-12.webp)

这样,在小周期走势中,实际上过滤掉了多次空头信号,则提高了胜率。

但是此类交易方法,往往会放弃掉第一段转势时的交易机会,因为大周期的趋势往往会晚于小周期的趋势产生。所以该类方法属于只做趋势产生的顺势交易方法。

当已经盈利后,面对持盈与止盈之间,采用

我们根据开仓点位设置固定比例为20%,当达到价格超过开仓点位20%以上幅度时,则止盈。

![图片[14]|期魔方·量化CTA趋势策略研究!](https://academy.qmfquant.com/wp-content/uploads/2024/04/20240425141649354-13.webp)

![图片[15]|期魔方·量化CTA趋势策略研究!](https://academy.qmfquant.com/wp-content/uploads/2024/04/20240425141718438-14.webp)

这里主要体现了,主观盈亏比计算:10:1,即在策略执行时,为了捕捉到大段的趋势波段,需要进行一定的试错次数,例如总共10万元本金,平均分成10份,每份1万元,若错9次,对1次。

当采用固定止盈、固定止损策略时,为保证一定数量的试错,等待正确的行情到来,所以盈亏比宜设置较大更为合适,但设置时盈亏比一定要合理才行,可以从历史波动率中找到合适的盈亏比设置。

![图片[16]|期魔方·量化CTA趋势策略研究!](https://academy.qmfquant.com/wp-content/uploads/2024/04/20240425141926422-15.webp)

![图片[17]|期魔方·量化CTA趋势策略研究!](https://academy.qmfquant.com/wp-content/uploads/2024/04/20240425141933763-16.webp)

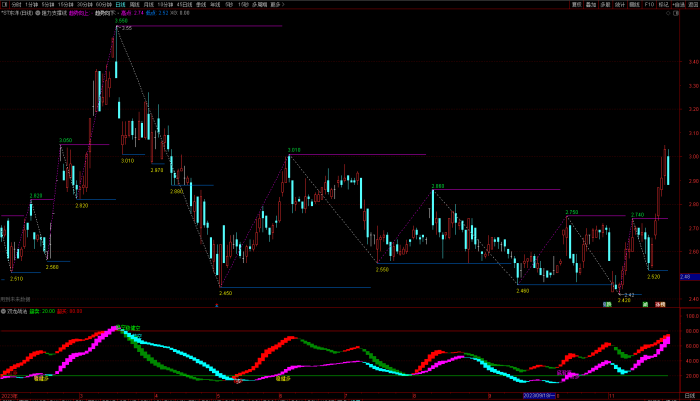

当一波趋势形成并已经产生了较大盈利后出现回撤,则此时若设置回撤止盈幅度过小,则可能产生错失较大利润段的情况;

若设置回撤止盈的幅度过大,则可能造成回撤过大,损失过多已经到手利润;

所以一般超过一定盈利幅度时,应至少截留60%-80%的利润。

案例中设置当盈利超过5%时,启动移动止盈之后,从最高点[最低点]数值计算,回撤2%时,进行移动止盈平仓。

截留利润大概在60%~80%利润区间,盈利越多,截留利润比例越高。

要注意的是,不同时间周期下、不同品种间的,移动止盈参数,很可能完全不一样。例如在15分钟周期,2%的回撤可能就不合适。所以需要根据不同的时间周期、不同的品种去考虑移动止盈的比例。

我们案例中所应用的周期为1小时周期。

价格走势无法预知,未来走势可上可下,唯一确定性那只能价格一定是向右运动的。

所以我们也无法知道交易品种什么时候才开始趋势行情。而趋势策略通常较大风险就来源于震荡区间不断出现的本金磨损。为规避风险产生,我们常用CTA模式管理策略。

CTA策略,是通过多市场、多板块、多品种、多周期,分散式组合对冲布局。当部分品种趋势未开始时,但另一些品种可能正在处于趋势走势中,使持仓每天有亏有赚,总体对冲下,使净值曲线更加平滑稳定。

举个例子:

![图片[18]|期魔方·量化CTA趋势策略研究!](https://academy.qmfquant.com/wp-content/uploads/2024/04/20240425142315506-17.webp)

这个是品种配置的案例,通过这种多板块多品种的分散式布局,降低整体持仓的风险。

同理,3/12,代表了初始手数为3手,初始手数如果发生亏损平仓,我们再次开仓时,则开仓6手,再次止损后开仓12手。最大开仓手数为12手。若还止损,则重新从3手初始手数开始。

这个位置有一点,需要特别注意,因为我们无法知道品种趋势是在什么时候到来,所以在分散持仓时,也要注意下品种的保证金权重。

如果我们同时开仓螺纹和铁矿都按1手时,则账户的盈亏,主要将受铁矿的影响为主。

一旦铁矿长期处于长期的横盘震荡,就会极大影响账户资金曲线的走向,这里可以看出,虽然做了两个品种,但低保证金品种螺纹,并没有起到和其他合约风险对冲的目的。

所以在品种匹配的时候,我们所需要考虑的是品种的保证金权重,尽量平衡品种间的保证金权重。不可让其中的某一类品种保证金权重过大。

在上面的权重分级设计思路中,就将权重分为了3个等级

等级一持仓量为最大,等级三为持仓量最小。

同时,有个注意点需要知道,我们所选品种,一定是相对活跃的品种,不活跃的品种一定不要选,长期震荡没有趋势规律的品种不选。

CTA策略本身是以分散布局,组合对冲形式去考虑的交易方式。所以在这种方式下,在任一板块上集中持仓,或者某一些板块权重过大,都会放大风险,有可能运气较好,刚好趋势产生,此时会资金曲线会进步较快。但是如果运气较差,长期处于震荡,或者趋势发生是以震荡形式不断产生,都可能出会账户试错磨损。

所以交易上不能依赖于运气,除非有足够的理由和把握,否则不可使账户权重失衡。

参数修改的问题

![图片[19]|期魔方·量化CTA趋势策略研究!](https://academy.qmfquant.com/wp-content/uploads/2024/04/20240425142623758-18.webp)

单一个参数,是无法在所有品种都表现最佳的,当我们把移动止盈的启动点设置为5%,回撤设置为2%时,可能在60分钟上有很好表现,但是在15分钟或者日线上,表现就不太好。

在使用过滤条件,同时执行概率空间、均线过滤、大小周期过滤,这时,开仓的机会会大大减少,理论上胜率能够提升,但也也无法保证信号出现一定是能赚钱的。胜率是在一定试错次数的基础上才能体现出来的,所以过多的过滤条件叠加,也并非越多越好。

同理,不同的品种,对于参数的适应程度也不同。

上述案例方法分享,仅供参考,不作为买卖依据。

期魔方专业量化投研平台,能给用户提供期货量化平台软件-期货指标编写-期货行情分析-期货多账户管理-期货量化交易策略编写-编写指标-MT5CTP-MT4TOCTP,为金融从业人员更多专业决策辅助。

![图片[20]|期魔方·量化CTA趋势策略研究!](https://academy.qmfquant.com/wp-content/uploads/2024/04/20240409143322621-2668fe87dce7c8421c19d1a4a1132c8-1024x176.png)

2 本网站的文章部分内容可能来源于网络,仅供大家学习与参考,如有侵权,请联系客服进行删除处理

3 本站一切资源不代表本站立场,并不代表本站赞同其观点和对其真实性负责

4 本站一律禁止以任何方式发布或转载任何违法的相关信息,访客发现请向客服举报

请登录后查看评论内容