![图片[1]|【期魔方资讯】美联储鹰派信号导致铜价高位回落,分析人士称市场驱动因素需重新考量](https://academy.qmfquant.com/wp-content/uploads/2024/05/20240520160242233-image-1024x132.png)

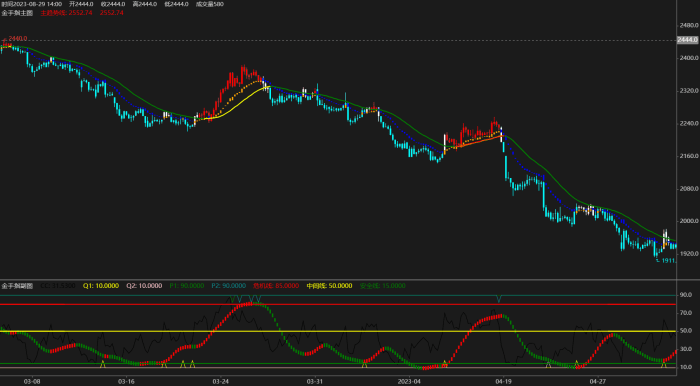

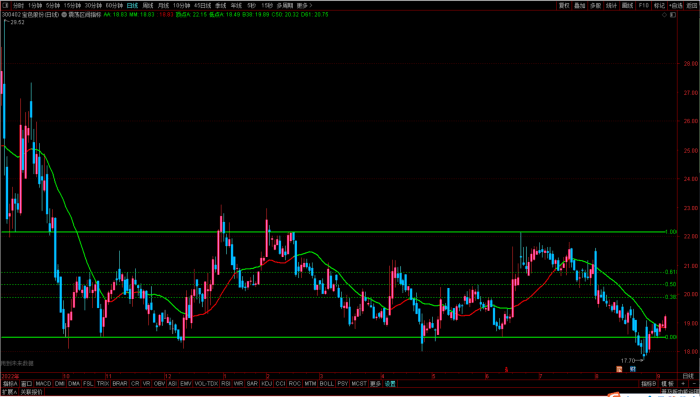

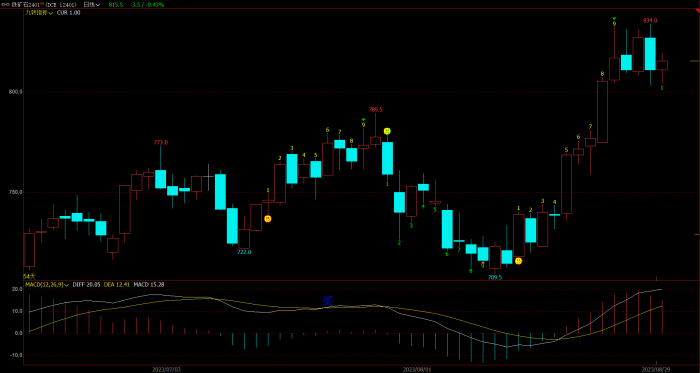

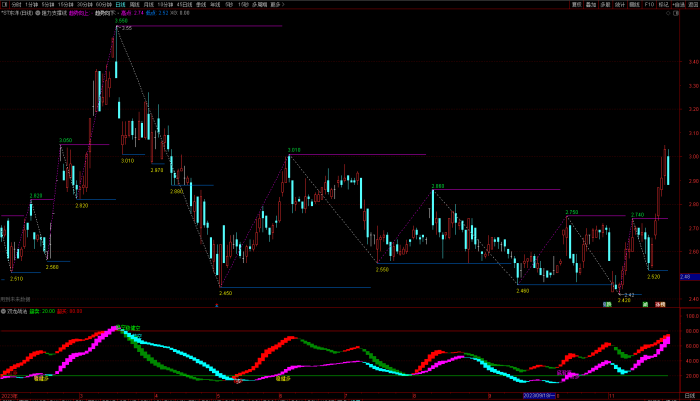

进入5月,铜价经历了一波迅猛的上涨行情,其中沪铜主力合约在5月20日一度触及历史新高,达到88940元/吨。然而,市场随后出现了显著的调整,特别是在5月22日夜盘开始,铜价呈现出低开低走的态势。到了5月23日,跌幅进一步扩大,最终收盘时下跌了4.15%。市场人士分析认为,前期铜价上涨的核心逻辑主要建立在宏观环境的积极预期、供应端扰动加剧、全球制造业的稳步回升、国内政策利好对需求预期的提振以及外盘挤仓带来的价差驱动。

有色金属分析师介绍,此轮上涨行情在3月开启,当时国内铜市进入购销旺季,TC跌至历史低位水平刺激国内炼企联合减产,巴拿马科布雷铜矿停止运营,赞比亚电力供应不足影响铜冶炼产出,这些因素引发铜市供应短缺预期。进入4月,受英美禁止俄罗斯铜品牌进入LME和COMEX交割仓库影响,LME和COMEX可交割铜货源短缺,铜价快速攀升,月涨幅高达13.3%。5月,国际金融资本的挤仓行为愈演愈烈,叠加国内央行出台支撑楼市的政策,最终铜价在5月20日创下历史新高。至此,3—5月沪铜累计涨幅高达29.14%。

“不过,目前铜价驱动因素需要重新评估。一方面,在支撑因素中,地产政策和基建政策的效果需要等待现实验证;另一方面,美国通胀抬头,美联储政策面临再平衡。”研究所副所长告诉记者,5月22日晚间,美联储释放“偏鹰”信号,铜价大幅回落,美联储会议纪要显示,决策者担心通胀下降进展不足,认为需要花更多时间才会有信心降息,暗示继续保持高利率的观望状态应持续更久。

记者了解到,纪要公布后,美联储利率期货显示,美联储在9月前降息的可能性为59%,略低于会议纪要公布前的水平。而在12月前第二次降息的几率为50%,低于当日早些时候的54%。在政策预期“转鹰”的推动下铜价大幅回撤。副所长表示,目前美铜挤仓行情有所缓和,市场有消息称大量现货流转至美国,以平抑挤仓风险,也推动了铜价的回落。铜价回落后下游接货的意愿有限,导致价格下行较为流畅。

国内方面,政策利好提振市场信心,需求回升预期增强。有色金属分析师分析称,取消房贷利率下限、降低公积金贷款利率、降低最低首付款比例等利好政策相继推出。国务院组织召开房地产工作相关会议,预计“保交楼”救助范围进一步扩大,收购存量住房正在讨论酝酿中。从供应端看,二季度为冶炼厂集中检修阶段,电解铜供应或环比收缩。

展望后市,分析师认为,从基本面的角度来看,铜长期看涨基础相对稳固,短期波动更大程度上与挤仓等因素有关。随着外盘投机头寸的减仓,短期沪铜面临着明显的回调压力。在挤仓因素对市场的影响逐步淡去后,铜长期震荡偏多的行情依然可以期待。

在分析师的深入观察下,铜价的上行空间由于利多因素的逐步兑现而显得较为有限。在铜价经历快速且显著的攀升过程中,国内现货库存呈现出持续增加的趋势。产业企业已敏锐地觉察到铜价可能存在泡沫,并有回落的风险。因此,持货商纷纷选择快速抛售以换取现金,而购货商则采取了延后采购的策略,导致下游新增订单稀少,停产的铜杆企业数量不断攀升。

当前,市场上的主要购货者多为签订了长期供应合同的企业,他们不得不进行刚需采购以维持运营。尽管随着铜价的回落,之前被抑制的采购需求会逐渐释放,对铜价的进一步回落起到一定的缓冲作用,但考虑到国内铜市场逐渐步入购销淡季,以及国外可交割铜货源的逐步增加,分析师预计铜价将逐渐回归至一个更为合理的价格区间。

期魔方专业量化投研平台,能给用户提供期货量化平台软件-期货指标编写-期货行情分析-期货多账户管理-期货量化交易策略编写-编写指标-MT5CTP-MT4TOCTP,为金融从业人员更多专业决策辅助。

![图片[2]|【期魔方资讯】美联储鹰派信号导致铜价高位回落,分析人士称市场驱动因素需重新考量](https://academy.qmfquant.com/wp-content/uploads/2024/05/20240520160327360-image-1024x176.png)

2 本网站的文章部分内容可能来源于网络,仅供大家学习与参考,如有侵权,请联系客服进行删除处理

3 本站一切资源不代表本站立场,并不代表本站赞同其观点和对其真实性负责

4 本站一律禁止以任何方式发布或转载任何违法的相关信息,访客发现请向客服举报

请登录后查看评论内容